Jak obliczyć próg rentowności? Matematyka biznesowa w praktyce

Livespace Sp. z o.o.

Livespace Sp. z o.o.Jaki maksymalny rabat możesz dać klientowi, żeby nie stracić na tym? Odpowie Ci na to próg rentowności – czyli break-even point. Poznaj narzędzie, które pomoże Ci w negocjacjach i planowaniu strategii sprzedaży.

Próg rentowności – sytuacja, kiedy całkowite koszty i przychody są sobie równe.

Próg rentowności ilościowy – taka ilość sprzedanych produktów, przy której koszty i przychody są sobie równe.

Próg rentowności wartościowy – taka wartość sprzedanych produktów, przy której koszty i przychody są sobie równe.

Z tego artykułu dowiesz się:

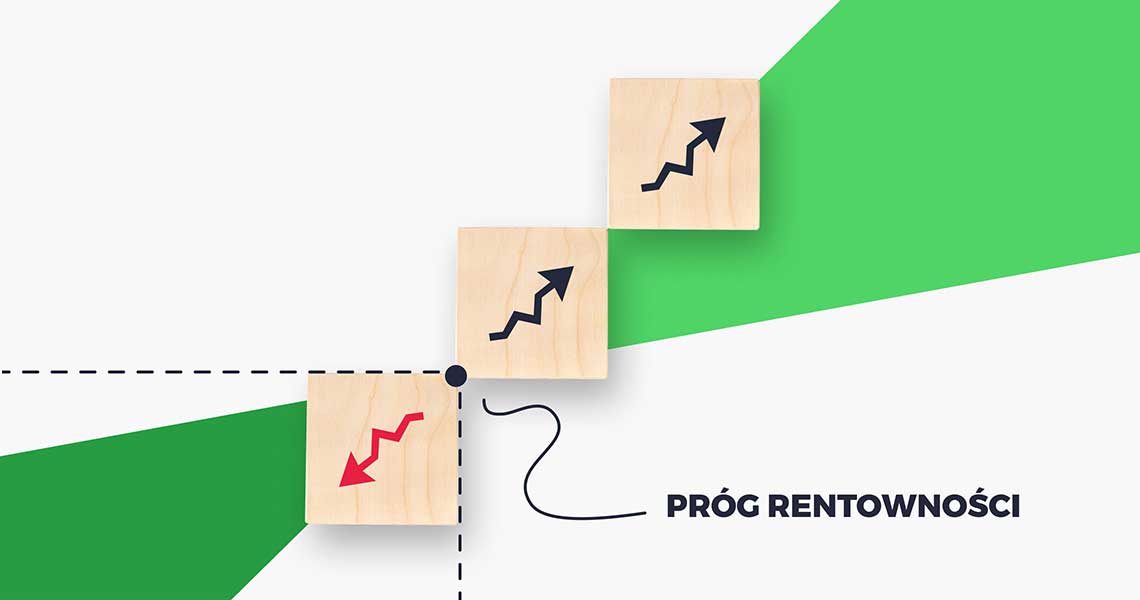

Czym jest próg rentowności?

W najprostszym rozumieniu to moment, w którym Twoja firma nie przynosi ani strat, ani zysków. Twoje całkowite koszty i przychody są sobie równe.

Co to oznacza w praktyce?

- Zanim osiągniesz próg rentowności, masz straty – koszty przewyższają zyski.

- W progu rentowności wychodzisz na zero – koszty są równe zyskom.

- Po przekroczeniu progu rentowności zaczynasz zarabiać.

Rodzaje progów rentowności

Możesz obliczyć próg rentowności, patrząc z kilku punktów widzenia:

- ilościowy próg rentowności

Ilościowy próg rentowności wskazuje ile konkretnego produktu musisz sprzedać, aby osiągnąć rentowność. - wartościowy próg rentowności

Wartościowy próg rentowności wskazuje jaką wartość w produktach lub usługach musisz uzyskać, aby pokryć poniesione koszty. - procentowy próg rentowności

Procentowy próg rentowności wskazuje jaki procent całkowitej sprzedaży pokrywa koszty. - rozszerzony próg rentowności

Rozszerzony próg rentowności uwzględnia więcej czynników, takich jak efekt skali, finansowanie zewnętrzne, zmiany cen sprzedaży czy struktury kosztów. Dzięki temu pozwala na precyzyjne planowanie finansowe.

W dalszej części artykułu skupimy się na obliczaniu progu rentowności w ujęciu ilościowym i wartościowym.

Jak obliczyć próg rentowności?

Żeby obliczyć swój break-even point musisz znać koszty prowadzenia działalności. Koszty ponoszone przez firmę dzieli się na koszty zmienne i koszty stałe. Czym się one różnią?

Koszty zmienne

Koszty zmienne to koszty zależne od różnych czynników, które zmieniają się wraz ze skalą produkcji czy wielkością sprzedaży. Do kosztów zmiennych należą np. koszty zakupu surowców i koszty energii potrzebnej do produkcji.

Koszty stałe

Koszty stałe ponosisz niezależnie od realizowanego poziomu produkcji, obrotu czy innych zmiennych. Przykładem kosztów stałych są m.in. czynsz, pensje pracowników oraz stałe opłaty abonamentowe.

Znając koszty zmienne i stałe dla danego okresu, możemy obliczyć próg rentowności w ujęciu ilościowym i wartościowym.

Próg rentowności w ujęciu ilościowym

Próg rentowności w ujęciu ilościowym pozwala odpowiedzieć na pytanie, ile sztuk produktów lub usług musisz sprzedać, żeby firma wyszła na zero.

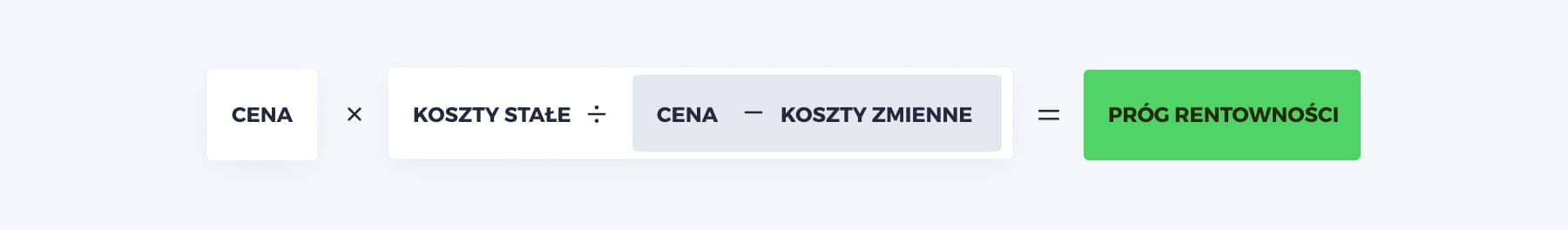

Obliczysz go według następującego wzoru:

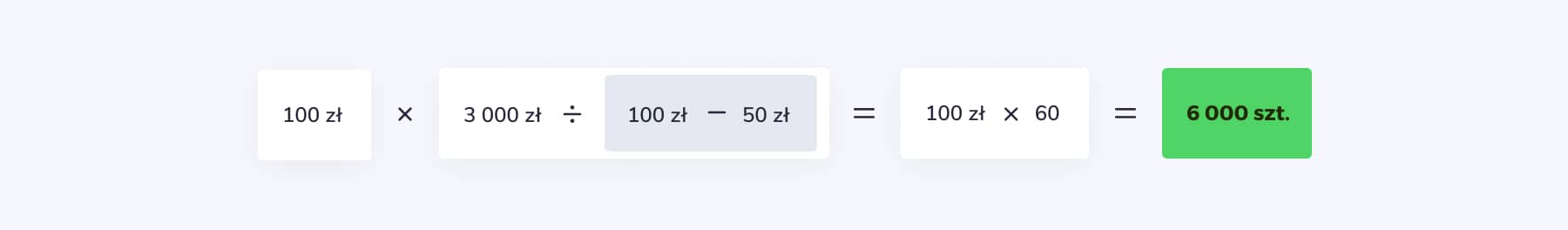

Omówmy to na przykładzie.

- Cena, po której sprzedajesz twój produkt, wynosi 100 zł.

- Twoje miesięczne koszty stałe wynoszą 3000 zł.

- Koszty zmienne w przeliczeniu na 1 produkt wynoszą 50 zł.

Twój próg rentowności wynosi w tym wypadku 60 szt.

Oznacza to, że musisz sprzedać miesięcznie minimum 60 szt. produktu w cenie 100 zł, aby wyjść na zero. Dopiero jeśli sprzedasz więcej niż 60 szt. w skali miesiąca, zaczniesz zarabiać:

Próg rentowności w ujęciu wartościowym

Z kolei próg rentowności w ujęciu wartościowym odpowiada na pytanie, jakie przychody musi osiągnąć firma, żeby pokryć całkowite koszty działalności (czyli koszty stałe i zmienne). Oto wzór na próg rentowności w ujęciu wartościowym:

We wcześniejszym przykładzie próg rentowności wynosi 6000 zł, ponieważ:

Wynik ten oznacza, że firma musi osiągnąć przychody równe co najmniej 6000 zł, żeby pokryć wydatki, a zarabiać zacznie wtedy, gdy wartość sprzedaży wyniesie więcej niż 6000 zł.

Zarządzanie ryzykiem

Pamiętaj, że te obliczenia to głównie symulacja scenariusza biznesowego. Opierasz się na aktualnych danych – obecnych kosztach surowców, cenach energii czy stawkach wynajmu. Co jeśli te wartości się zmienią? Wysoki próg rentowności na starcie może oznaczać większe wyzwania przy rynkowych wahaniach.

Dlatego warto:

- Dokładnie przewidywać potencjalne zmiany kosztów

- Trzymać koszty stałe pod kontrolą

- Regularnie aktualizować swoje wyliczenia

Precyzyjne planowanie finansowe pomoże Ci w ograniczeniu ryzyka.

Zbyt wysokie koszty działalności? Sprawdź, ile możesz zaoszczędzić

na automatyzacji pracy handlowców

Do czego przyda Ci się próg rentowności?

Znajomość progu rentowności świetnie sprawdza się przy podejmowaniu świadomych decyzji biznesowych. Od analizy pojedynczych działań sprzedażowych po rozwój zespołu sprzedaży – matematyka biznesowa pozwala na lepsze zarządzanie ryzykiem.

Negocjacje z klientem

Wyobraźmy sobie taką sytuację:

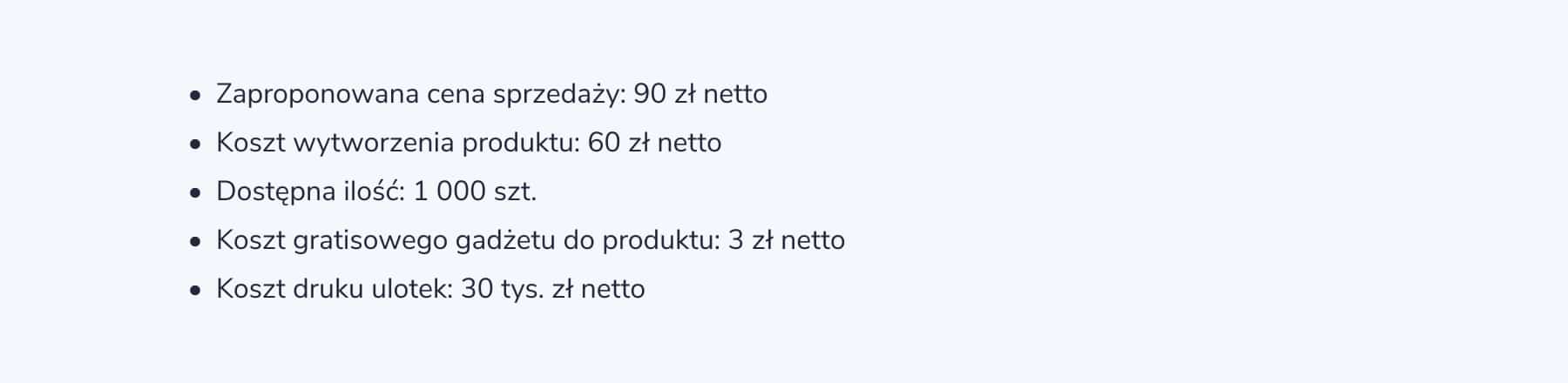

- Na stanie zostało Ci 1000 sztuk produktu

- Oferujesz go klientowi po 90 zł netto (koszt wytworzenia: 60 zł netto)

- Klient chce kupić całość, ale oczekuje:

• gratisowego gadżetu do każdej sztuki (koszt: 3 zł netto)

• sfinansowania ulotek za 30 000 zł netto

Czy ta transakcja ma sens? Sprawdźmy.

Podsumujmy raz jeszcze dane wyjściowe:

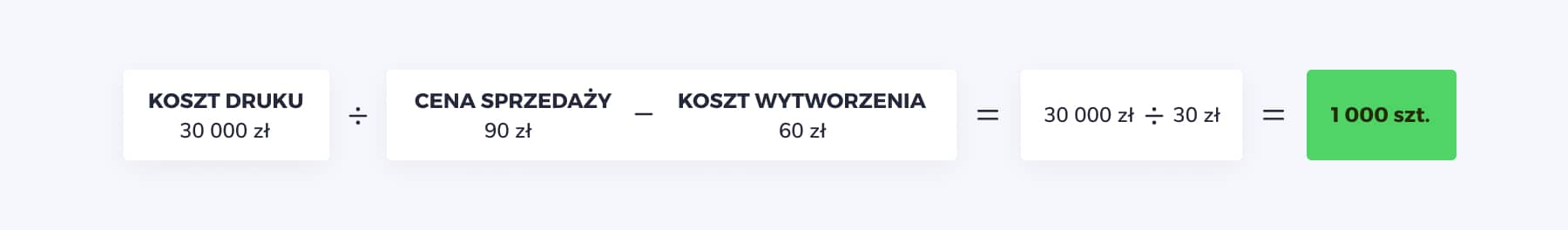

Skorzystasz tutaj z progu rentowności w ujęciu ilościowym. Kosztem stałym jest druk ulotek, a cena sprzedaży musi zostać pomniejszona o koszty zmienne (w tym wypadku koszt wytworzenia produktu i koszt gratisu).

Podstawiając do wzoru: Próg rentowności = 30 000 / (90 – 60 – 3) = 1111 sztuk

Wniosek? Przy 1000 dostępnych sztukach ta transakcja przyniesie stratę. Potrzebujesz minimum 1111 sztuk, żeby wyjść na zero.

Do osiągnięcia rentowności potrzebujesz sprzedać ponad 1111 sztuk – 1111 pozwoli tylko pokryć poniesione koszty.

Analiza progu rentowności wskaże wyjścia z tej sytuacji. Na co możesz się zgodzić, żeby przynajmniej nie dołożyć do interesu i wyjść na zero?

Jeśli zgodzisz się na ulotki, ale nie zapewnisz gratisu, wyliczenia będą przedstawiały się następująco:

Próg rentowności = 30 000 / (90 – 60) = 1000 sztuk

Teraz transakcja wychodzi na zero. Żeby jednak na niej zarobić, a nie tylko pozbyć się produktu z magazynu, pomyśl o:

- Negocjacji kosztu ulotek

- Wyższej cenie w zamian za dodatkowe świadczenia

- Lub połączeniu obu tych strategii

Inne zastosowania progu rentowności dla kierowników sprzedaży

Próg rentowności to świetne narzędzie, żeby zweryfikować Twoją strategię prowizji dla handlowców. Możesz uzależnić je nie tylko od wyniku finansowego, ale od opłacalności i dochodowości szans sprzedaży.

Przyda Ci się też do analizowania portfolio produktów. Zmiany rynkowe i wewnętrzne w firmie odbijają się na strukturze kosztów, a regularna analiza progu rentowności da Ci kontrolę nad sytuacją.

Próg rentowności – przydatny wskaźnik dla handlowców

Znając podstawowe elementy matematyki biznesowej, możesz opracować wiele scenariuszy negocjacyjnych jeszcze przed rozpoczęciem rozmów handlowych. Możesz także na bieżąco oceniać rentowność omawianych z klientem modyfikacji oferty, zanim dokonasz ostatecznych ustaleń.

Umiejętność obliczania progu rentowności to niezwykle istotny i praktyczny wskaźnik, który pozwoli Ci lepiej planować strategię rozwoju firmy i dostosowywać wartość ofert – to narzędzie, z którego często będziesz korzystać.

AUTOR TEKSTU:

Zobacz profil na Linkedin

Posiada ponad 20 lat praktycznego doświadczenia w zarządzaniu na wysokim szczeblu organizacjami na rynkach B2B i B2C, w ujęciu multichannel i omnichannel; ma na koncie ponad 2000 wynegocjowanych kontraktów – w tym z większością sieci handlowych na polskim rynku. Prowadzi firmę Warda Consulting Team (www.wardateam.com). Doradza firmom jak efektywnie zwiększyć sprzedaż i profitowość, prowadzi szkolenia z negocjacji w oparciu o matematykę biznesową.

Podobne posty

Livespace Sp. z o.o.

Livespace Sp. z o.o.

Jak wyznaczać cele szefowi sprzedaży?

Czym różnią się coaching, mentoring, trening i consulting sprzedaży?

Livespace Sp. z o.o.

Livespace Sp. z o.o.